10. Januar 2024

Beitrag veröffentlicht: „Unternehmensverkauf – das Lebenswerk erhalten“

Veröffentlichung in der nutrition-press, Ausgabe Nr. 19 - Dezember 2023

Auf Bitten von Herrn Manfred Scheffler, dem Vorstand des NEM Verbandes mittelständischer europäischer Hersteller und Distributoren von Nahrungsergänzungsmitteln & Gesundheitsprodukten e. V., habe ich für die Ausgabe Dezember 2023 der Fachzeitschrift nutrition-press einen Beitrag zum Thema Unternehmensverkauf geschrieben.

Ohne viel Schnickschnack und ganz geradeheraus sollte der Beitrag sein, damit die Lesefreude nicht verloren geht. Das Ergebnis finden Sie hier:

Unternehmensverkauf - Lebenswerk erhalten

Viel Spaß beim Lesen!

Ihre Bärbel Schnee-Gronauer

8. Januar 2024

Spezialist für Pumpen und Wasseraufbereitungsanlagen

Im Rahmen einer Unternehmensnachfolge suchen wir für ein mittelständisches Familienunternehmen einen strategischen Käufer. Das Unternehmen ist sehr etabliert und bereits seit über 130 Jahren in der Pumpenbranche tätig.

11. Mai 2023

Regionaler Postzusteller – seit über 20 Jahren am Markt etabliert

Das Unternehmen wurde bereits 2003 gegründet und hat sich seitdem als regionaler Spezialist für die gesamte Zustellung von Geschäftspost in Nordrhein-Westfalen etabliert. Die Pluspunkte:

- Regionaler Postzusteller - seit über 20 Jahren am Markt etabliert.

- Hohe Spezialisierung auf die Verarbeitung und Zustellung von Briefen, Paketen und Sondersendungen.

- Mehr als 1.000 Kunden aus Kommunalverwaltungen, Banken, Krankenkassen und mittelständischen Unternehmen.

- 105 qualifizierte Arbeitnehmer

- Internationale und deutschlandweite Zustellung in Kooperation mit Partnern.

- Moderater Kaufpreis.

3. März 2023

Gelegenheit: Spezialist für großformatige Drucke, Innen- und Außenwerbung + großformatige Leuchtkästen

Die Gelegenheit, ein spezialisiertes Unternehmen im Bereich Druck und Werbung mit optimalem Maschinenpark und qualifizierten Mitarbeitern zu einem überschaubaren Preis zu erwerben. Die Pluspunkte:

- Unternehmen mit hervorragender Reputation: deutschlandweit sehr bekannt und mit erstklassigem Ruf.

- Marktführer mit Komplettangebot aus mehreren Gewerken und Dienstleistungen.

- Ausgeprägtes Know-how und perfekter Rundumservice.

- Versierte Führungsebene und qualifizierter Mitarbeiterstamm.

- Großer Kundenstamm.

- Moderater Kaufpreis.

21. Februar 2023

Investor für die Märkische Asphalt Klasberg & Franzen GmbH gesucht

Die Märkische Asphalt Klasberg & Franzen GmbH - deren Unternehmensgeschichte bis auf das Jahr 1913 zurückgeht - befindet sich seit Anfang Februar 2023 in einem (vorläufigen) Insolvenzverfahren. Geplant ist, bis zur Eröffnung des Hauptverfahrens am 1. April 2023 einen geeigneten Investor zu finden, der das Unternehmen im Rahmen eines Asset Deals erwirbt, die Arbeitnehmer übernimmt und die laufenden Aufträge fortführt. Das Unternehmen gilt als Spezialist im Gussasphaltbau.

23. Dezember 2022

Erfolgreich übertragen! Käufer für die ROWA Stalleinrichtung GmbH & Co. KG gefunden!

Am 10. Oktober wurden wir beauftragt, einen Käufer für die insolvente ROWA Stalleinrichtung GmbH & Co. KG aus Melle zu finden. Ziel war es, das Unternehmen und sämtliche Arbeitsplätze am Standort in Melle zu erhalten und damit eine Fortführung zu erreichen.

Deadline für den Transaktionsprozess war der 1. Dezember - gut sieben Wochen also um im Rahmen eines GOI-konformen Transaktionsprozesses einen geeigneten Käufer zu finden, mit diesem die Verhandlungen zu führen und Ortstermine im Unternehmen zu planen und zu organisieren und außerdem die Due Diligence ordnungsgemäß strukturiert durchzuführen. Ein mehr als knapper Zeitrahmen. Eine normale Unternehmenstransaktion dauert zirka 8 - 10 Monate. Bei der ROWA musste also alles, was normaler in 8 - 10 Monaten passiert, auf sieben Wochen zusammengestaucht werden!

Wir waren eigentlich schon fast am Ziel, als uns ein vielversprechender Investor kurzfristig absprang. Das sorgte sowohl bei den Arbeitnehmern, die alle um ihre Arbeitsplätze bangten als auch bei der Führung für gedrückte Stimmung. Schlaflose Nächte. Wir haben dann entschieden, noch einmal alles zu versuchen und ein bisschen spielte uns das Glück in die Hände: Es meldet sich ein Unternehmer aus der Schweiz, der eine Kooperation sucht. Ich führe mit ihm Verhandlungen. Er kommt ins Unternehmen. Aber ich sage ihm auch, dass wir dringend einen Käufer brauchen. Er sagt, er brauch Zeit zum Überlegen. Ich sage ihm, wir haben kaum noch Zeit.

Gestern morgen um 8 Uhr wird die Neugründung der Gesellschaft bei Notar beurkundet. Anschließend findet die Unterzeichnung des Unternehmenskaufvertrages statt. Zwei Tage vor Weihnachten ist damit der Unternehmenserhalt geglückt - alle Arbeitsplätze bleiben erhalten!!

Gestern Mittag war ich zum sogenannten Closing-Dinner im Unternehmen. In der großen Produktionshalle gab es Bratwurst, Sekt und übermütige Stimmung! Die Arbeitnehmer freuen sich über die Fortführung! Mein bestes Weihnachtsgeschenk!!

Ihnen allen ein frohes und gesegnetes Weihnachtsfest!

30. November 2022

Nachfolgeregelung geglückt: Orthopädie-Technik H. + L. Hußmann GmbH aus Osnabrück erfolgreich verkauft

Nach nur sechs Monaten wurde der Unternehmensverkauf des spezialisierten Osnabrücker Unternehmens aus der Orthopädie- und Rehatechnik-Branche erfolgreich abgeschlossen.

7. Juni 2022

Unternehmensverkauf: Unternehmen für Umzüge + Möbelmontagen

Übersicht

Gegenstand des Unternehmens ist das Komplettangebot aus Umzügen und Möbelmontagen. Ferner werden Neumöbel für Tischlereien und Möbelhäuser ausgeliefert und fachgerecht aufgebaut. Das Unternehmen wurde bereits 1985 gegründet und ist deutschlandweit bekannt. Der Inhaber möchte sich aus Altersgründen zurückziehen und sucht einen Käufer, der das Unternehmen inklusive der Immobilie erwirbt und fortführt.

Hauptsitz und Nebenstandorte

Der Sitz des Unternehmens befindet sich in einem Gewerbegebiet in Nordhorn. Außerdem werden vier Korrespondenzadressen in der Region betrieben. An diesen Adressen werde keine Büroräume und kein Personal unterhalten. Sie dienen lediglich der Sicherung von Marktanteilen an dem jeweiligen Standort.

Umzüge

Das Unternehmen bietet seinen Kunden: Komplettumzüge mit Möbeldemontage, Verpackung aller Umzugsgüter, Transport und Neuaufbau am Zielort und Anschluss elektrischer Geräte (z. B. Waschmaschine, Trockner, Beleuchtungen). Zum Angebot gehört u.a. auch der Komplettausbau von Einbauküchen und deren Neueinbau. Das Unternehmen bietet sein Kunden Spezial- und Sonderverpackungen für Hausrat, Porzellan, Küchengeräte und hängende Bekleidung. Für besonders wertvolle Gegenstände besteht eine Transport- und Zusatzversicherung. Auf den Bereich Umzug entfallen 70 % des Gesamtumsatzes. Davon liegt der Anteil privater Kunden bei rd. 80 %, gewerbliche Umzüge machen rund 20 % aus.

Möbelmontagen und Transport

Für Tischlereien und Möbelhäuser ist das Unternehmen als qualifiziertes und routiniertes Team für Transporte und die komplette Montage von Neumöbeln tätig. Sämtliche Arbeiten werden von erfahrenen Fachleuten des Unternehmens sorgfältigst durchgeführt. Der Bereich Transport und Montage trägt etwa 20 % zum Umsatz bei. In diesem Bereich arbeitet das Unternehmen seit über zwanzig Jahren regelmäßig für rund zehn Unternehmen.

Lagermiete

Zur Abrundung des Angebots können Möbel langfristig in der beheizten Halle eingelagert werden. Auch eine Zwischenlagerung in Containern ist möglich. Die Mieteinnahmen machen unter 10 % des Umsatzes aus.

Personal

Das Unternehmen verfügt über ein routiniertes und gut eingespieltes Team aus sieben Arbeitnehmern, die die Arbeitsabläufe im Umzugsbereich perfekt kennen und eigenverantwortlich tätig sind.

Kunden

Zu den Kunden des Unternehmens gehören sowohl Privatpersonen als auch Gewerbetreibende. Bei den Gewerbetreibenden handelt es sich oft um große Büroeinheiten oder Praxen, wie z. B. bei Versicherungen, Rechtsanwälte/Notare und Ärzte. Gerade bei diesen Kunden kommt das Komplettangebot aus der Demontage der Möbel, dem Transport und der Aufbau der Möbel am Zielort sowie die Abschlussarbeiten, wie z.B. das Aufhängen der Beleuchtung, gut an. Das Unternehmen ist weit über das Emsland hinaus bekannt und genießt einen hervorragenden Ruf. Umzüge werden deutschlandweit durchgeführt.

Standort/Immobilie

Das Unternehmen hat seinen Sitz in Nordhorn (Niedersachsen). Die im Eigentum des Unternehmens stehende 3.000 qm große Gewerbeimmobilie liegt optimal in einem Gewerbegebiet und verfügt über eine große Lagerhalle, mehrere Garagen sowie einem Büro-/Verwaltungstrakt mit Wohnung. Das Grundstück verfügt über eine sehr große Hoffläche, auf der selbst große 18-Tonner bequem wenden können.

Weitere Auskünfte zum Unternehmen sowie betriebswirtschaftliche Kennzahlen stellen wir Ihnen gerne nach Unterzeichnung einer Vertraulichkeitserklärung zur Verfügung. Unsere Einschaltung ist für Sie nicht mit Kosten verbunden.

Hier kommen Sie zum anonymisierten Exposé: Unternehmen-fuer-Umzuege-und-Moebelmontagen_small.pdf

29. Juli 2021

Profitables Unternehmen mit zwei erfolgreichen Online-Plattformen und perfekter Logistik

Übersicht

Gegenstand des zum Verkauf stehenden Unternehmens ist der Betrieb zweier sehr erfolgreicher Online-Verkaufs-Plattformen, über die Spielwaren und Trendartikel für die ganze Familie vertrieben werden. Das Unternehmen wurde 2012 von den beiden Gesellschaftern gegründet. Sitz des Unternehmens ist das Münsterland. Es wird in gemieteten Räumlichkeiten betrieben.

Unternehmensgegenstand

Beide Online-Plattformen sind perfekt etabliert. Entsprechend groß ist das Netzwerk zu Lieferanten, Händlern, Wiederverkäufern und Endkunden. Das Unternehmen hat sich über die Jahre einen treuen Kundenstamm von rund 250.000 Kunden erarbeitet; inklusive Großkunden und Händlern.

Es besteht zudem eine langjährige Lieferbeziehung in die Vereinigten Arabischen Emirate. Dieser Kunde – mit über 60 Filialen - wird regelmäßig mit großen Übersee-Containern beliefert.

Das Unternehmen ist solide aufgestellt und gut geeignet für eine Übertragung auf einen Nachfolger, damit dieser an den Erfolg der Verkäufer anknüpfen kann.

Online Plattform A. Eine der beiden Online-Plattformen ist spezialisiert auf den Verkauf von Spielzeug, Kinder-Textilien, Möbeln und Accessoires für Kinder aller Altersklassen vom Baby bis zum Jugendlichen. Das Warenangebot umfasst rund 3.000 Artikel, leicht variierend je nach Saison. Auslaufartikel werden laufend abverkauft, was dafür sorgt, dass sich das Sortiment ständig selbst strafft und das Unternehmen keine überalterte Ware führt. Neben dem sehr breit gefächerten Angebot an Spielwaren werden auch Sonderpostenartikel für die ganze Familie angeboten. Je nach Angebot gibt es dort beispielsweise Küchen- und Gartenartikel für die einkaufende Mutter oder Heimwerker-/Elektronikartikel für den Vater.

Diese Artikel sollen das Kauferlebnis für die Eltern erhöhen, indem auch speziell für sie passende Trendartikel zu einem günstigen Preis angeboten werden. Das Warenangebot in diesem Bereich wechselt ständig und ist von der Menge begrenzt.

Online Plattform B. Die zweite Online-Plattform des Unternehmens ist auf Outdoor-Spielwaren und Fahrzeuge spezialisiert.

Das Angebot umfasst Tretfahrzeuge, Go-Karts, batteriebetriebene Fahrzeuge, alles mit Rädern zum Rutschen, Schieben und Ziehen, Laufräder, Scooter, Gartenspielzeug, Hüpfburgen, Sandkästen, Schaukeln, Spielhäuser/Zelte, Spiel‑/Klettertürme, Fußballtore, Trampoline, Winterspielzeug und Gartenmöbel.

Der Online-Shop bietet seinen Kunden ein Warenangebot von zirka 700 unterschiedlichen Artikeln, je nach Saison leicht variierend.

Warenwirtschaft/Bestellabwicklung

Der komplette Prozess der Bestellabwicklung, d.h. vom Eingang der Bestellung bis zur Verpackung der Ware und Übergabe an den Logistiker DHL erfolgt komplett im eigenen Unternehmen.

Newsletter

Zwei Mal wöchentlich versendet das Unternehmen per eMail an alle 250.000 Kunden einen Newsletter, der über aktuelle Aktionen, neue Produkte, Preisreduzierungen und Sonderaktionen informiert.

Personal

Neben den beiden Gesellschaftern sind insgesamt 12 weitere gut ausgebildete Arbeitnehmer beschäftigt. Das Unternehmen verfügt über ein routiniertes und gut eingespieltes Team an Arbeitnehmern, die die Arbeitsabläufe im Unternehmen kennen, eigenverantwortlich in ihrem jeweiligen Bereich tätig sind und für reibungslose Arbeitsabläufe sorgen.

Kunden

Das Unternehmen verfügt über rd. 165.000 aktive Kunden, die sowohl aus dem B2B- als auch dem B2C-Bereich kommen.

Der weit überwiegende Teil der Kunden sind Endkunden (über 160.000 Kunden), die überwiegend aus Deutschland stammen.

Daneben zählt ein fester Stamm an Großhändlern und Wiederverkäufern zu den regelmäßigen Kunden des Unternehmens. Geographisch verteilen sich diese Großkunden mehrheitlich auf Deutschland, darüber hinaus Polen, Niederlande und Italien.

Der zu diesem Kundenstamm gehörende Spielwaren-Facheinzelhandel macht rund 60 % aus; die restlichen 40 % verteilen sich auf Unternehmen aus den Bereichen Textil, Kiosk, Banken etc. - überwiegend in Deutschland.

Seit 2017 gibt es zudem eine feste Lieferbeziehung in die Vereinigten Arabischen Emirate. Die Vereinigten Arabischen Emirate werden 2 – 6 Mal pro Monat mit jeweils einem Übersee-Container beliefert. Dort werden die Waren auf 66 Filialen verteilt.

Unternehmensbesonderheit: Logistik

Das besondere Asset des Unterehmens ist dessen eigene Logistikabteilung, die seitens der beiden Gesellschafter sehr gezielt optimal strukturiert aufgebaut wurde.

Moderne Geräte wie u.a. ein moderner Frontstapler, Deichselstapler, elektrische Hubmaschinen und Einschweißmaschinen bilden die Grundlage für eine zügige und sorgsame Warenversendung und ein schnelles und unbeschädigtes Eintreffen der Ware beim Kunden.

Dieser Bereich ist so perfekt eingespielt und personell aufgestellt, dass – neben den bisherigen Produkten, die das Unternehmen verkauft - jederzeit auch andere und vor allem auch erheblich mehr Waren und Güter über die Logistik des Unternehmens verpackt und versendet werden können.

In diesem Bereich liegt nach Auffassung der Verkäufer besonderes Potential, das einem Erwerber gute Perspektiven für die zukünftige Entwicklung bietet.

Internetseite und Online Shopping

Auf der Internetseite und im Webshop werden die Spielzeuge und Marken optimal präsentiert. Es gibt zu jedem Artikel eigene aussagefähige Bilder und Beschreibungen.

Die Internetseite wird ständig gepflegt und tagesaktuell gehalten. Neue Ware wird direkt im Unternehmen fotografiert und von den Mitarbeitern sofort in den Online-Shop eingestellt.

Ein im Unternehmen tätiger Techniker sorgt für reibungslose Abläufe und kann bei Problemen jederzeit einschreiten.

Wirtschaftliche Entwicklung

Seit Gründung hat sich der Umsatz des Unternehmens kontinuierlich erhöht; auf rd. 5,6 Mio. € im Jahr 2019.

Überleitung auf den Käufer

Es ist beabsichtigt, einen Käufer zu finden, der im Rahmen eines Share Deals 100 % der Anteile an der Gesellschaft sowie, wenn gewünscht, der Verwaltungs-GmbH erwirbt.

Gerne sind wir für Rückfragen und Anmerkungen jederzeit erreichbar. Exposé: Unternehmen mit zwei erfolgreichen Online-Plattformen .

Interesse? Nehmen Sie gerne Kontakt mit uns auf. Unsere Tätigkeit ist für Interessenten nicht mit Kosten verbunden.

.

7. Juni 2021

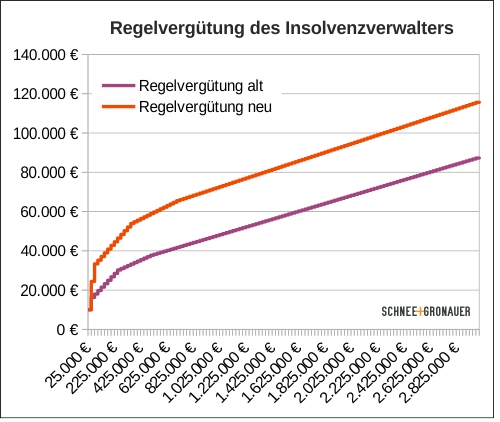

Wie die Vergütung der Insolvenzverwalter gestiegen ist

Mit dem Gesetz zur Fortentwicklung des Sanierungs- und Insolvenzrechts (Sanierungs- und Insolvenzrechtsfortentwicklungsgesetz – SanInsFoG) vom 22.12.2020 (pdf) wurde unter anderem die Vergütung für Insolvenzverwalters geändert.

Wir haben hier schon öfter etwas dazu geschrieben, wie die Insolvenzverwaltervergütung funktioniert. Hier haben wir es ausführlich erklärt.

Zuerst wird die Regelvergütung auf Basis der bereinigten Insolvenzmasse nach einer prozentualen Staffel berechnet. Auf diesen Betrag werden ggf. Zuschläge geltend gemacht, die die Regelvergütung leicht um 200% oder mehr erhöhen können – das entspricht dann beispielsweise der dreifachen Regelvergütung. Außerdem kommen pauschalierte Auslagen hinzu, die im Regelfall 30% der Regelvergütung betragen.

Wesentliche Änderung durch das SanInsFoG ist die Änderung der Staffelvergütung für die Ermittlung der Regelvergütung. Die entsprechende Norm § 2 InsVV lautet jetzt:

(1) Der Insolvenzverwalter erhält in der Regel1. von den ersten 35.000 Euro der Insolvenzmasse 40 Prozent,

2. von dem Mehrbetrag bis zu 70.000 Euro 26 Prozent,

3. von dem Mehrbetrag bis zu 350.000 Euro 7,5 Prozent,

4. von dem Mehrbetrag bis zu 700.000 Euro 3,3 Prozent,

5. von dem Mehrbetrag bis zu 35.000.000 Euro 2,2 Prozent,

6. von dem Mehrbetrag bis zu 70.000.000 Euro 1,1 Prozent,

7. von dem Mehrbetrag bis zu 350.000.000 Euro 0,5 Prozent,

8. von dem Mehrbetrag bis zu 700.000.000 Euro 0,4 Prozent,

9. von dem darüber hinausgehenden Betrag 0,2 Prozent.

Außer der Anpassung der Progression wurde aufgrund steigender Massen in Großerfahren auch die Progressionsgrenze verschoben. Bisher lag diese bei 50 Mio. €, nach neuem Recht bei 700 Mio. €. Eine Gegenüberstellung der Gesetzesversionen findet sich hier.

Wie sich die Regelvergütung durch die Gesetzesänderung geändert hat, zeigt die nachfolgende Grafik:

Auf der X-Achse ist die Berechnungsgrundlage nach § 1 InsVV abgetragen und auf der Y-Achse die Höhe der Regelvergütung – auf diese sind dann ggf. Zuschläge anzuwenden und sie dient als Grundlage für die Berechnung der Auslagen nach § 8 Abs.3 Satz 2 InsVV.

Besonders bemerkbar machen sich die Änderungen aber nicht in erster Linie bei den Großverfahren, sondern bei der großen Zahl der kleinen Verfahren. Bei einer Berechnungsgrundlage von 100.000,00 € steigt die Vergütung um 15.475,00 €, bei einer Berechnungsmasse von 250.000,00 € um 16.225 € und bei einer Berechnungsmasse von 1 Mio. € um 24.375,00 €

Die Änderungen gelten für Insolvenzverfahren, die ab dem 1. Januar 2021 beantragt worden sind (Art. 103m EGInsO).

3. Juni 2021

Stimmung im Handwerk ist schlechter geworden

Die Lage im Handwerk hat sich im ersten Vierteljahr 2021 eingetrübt. Das geht aus einer Antwort der Bundesregierung auf eine Kleine Anfrage (pdf) hervor.

Demnach berichteten zwar 43 % der Betriebe zum Jahresbeginn 2021 von einem guten Geschäftsumfeld – allerdings sind das sechs Prozentpunkte weniger als im Herbst 2020. Ein Viertel der Betriebe und damit neun Prozentpunkte mehr erklärten, das Geschäftsumfeld sei schlecht.

Grundlage der mitgeteilten Zahlen ist die Konjunkturumfrage des Zentralverbands des Deutschen Handwerks für das erste Quartal 2021, an der sich etwa 24.000 Betriebe beteiligt hatten. Nach Auffassung der Bundesregierung zeige die Umfrage „deutlich, dass mit den erneuten Corona-bedingten wirtschaftlichen Beschränkungen zum Ende des Jahres 2020 auch die Erholung der Geschäfte im Handwerk gestoppt wurde“.

Blog, Schnee-Gronauer, Rechtsanwalt. Alles was Sie wissen müssen zu Nachfolge und Unternehmensverkauf, Krisenberatung und Sanierung sowie Risikosteuerung.